如果不是逼不得已,谁愿意躺平装死。

作者 | 常山

(资料图片仅供参考)

(资料图片仅供参考)

编辑 | 小白

“活下去”曾是某地产公司喊出的口号,如今却成了很多行业的真实境遇。A股投资者在过去的2022年,或许更深刻体会了其中的含义。

今天风云君就来聊聊几个牛散的故事。把他们不开心的事说出来,主要就是想让大家开心一下,搞搞精神胜利法,做做阿Q式的心理按摩:我们散户虽然赚不到钱,他们牛散也没赚到啊!

是的,既然一定要亏钱,那何不开开心心的亏呢?

这些牛散,虽然坐拥几十亿家财,可以呼风唤雨,但是他们被套的时候,亏麻爪的时候,也会坐在宝马车里哭啊:他们有人经历从股价腰斩到膝盖斩到脚脖子斩到脚底板斩,有人重仓押宝两年股价却纹丝不动,光赔出去的银行利息都够开几百个市值风云会员了。

当然,都也有人祖坟上燃起熊熊大火,买入就大涨。

王新:如果不是逼不得已,谁愿意躺平装死

文章开始前,问问各位:你能承受的最大账面浮亏比例,是多少?

是10%、20%?还是50%?

今天第一个故事的主角王新,首期建仓的股票账面浮亏最多达80%,6400万元的首期成本直接亏掉5000多万,全身就快亏到脚脖子了。

那么,再问问各位:你能忍受的亏损时间,有多长?

三个月?半年?1年?

王新从首次买入江特电机开始,经历了13个月的单边下跌,每天手上的持仓市值都在缩水,甚至一度面临退市风险。

这期间对他而言,江特电机最大的利好就是收盘,最大的利空就是交易日9点30分到下午3点。

在经历漫长的阴跌后,江特电机终于在2021年盈利了反转,也因此成为2021年的十大牛股之一,区间涨幅超过450%。

就是这么一只大牛股,曾在2018年、2019年连续两年巨额亏损,股价在2020年5月最低跌至1.25元/股,差点触及“面值退市”。

2018年四季度,个人投资者王新以持仓1013万股首次进入江特电机的前十大流通股股东列表,排第10位。

从其后续逐步加仓的操作来看,有理由相信,王新建仓时间应该在2018年三季度,甚至更早。

即便是按2018年四季度加权平均价6.3元/股测算,1013万股的建仓成本至少在6400万元。

要知道,6.3元的股价,较2017年9月最高19元跌了2/3。

谁能想到,江特电机股价从17元跌了近70%后,还能再从6.3元跌去4/5,至1.3元;并且是长达13个月的单边下跌,堪称跌入地狱。

每天盯着股价走势的投资者没多少人受得了这么大的跌幅吧?这种跌法和跌法足以让市场中的绝大部分投资者怀疑人生。

不算王新随后的加仓浮亏,单就2018年四季度建仓的1013万股,市值缩水至1316万元,账面浮亏一度超过5000万元。

很难想象这位“牛散”当时的心情,是如何忍受13个月的单边下跌,同时还得担忧该股是否出现“面值退市”的风险。

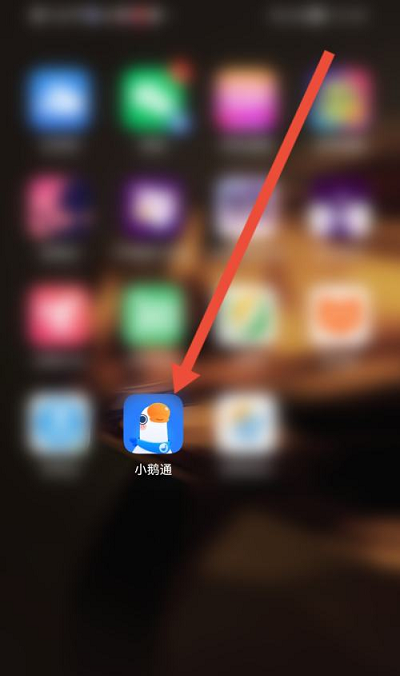

再来回顾下王新在江特电机上的操作过程。如下图:

(制图:市值风云APP)

2018年四季度,王新首次现身前十大流通股股东列表,随后连续10个季度加仓,从最初的1013万股,增持至4410万股,直到2021年三季度,江特电机股价出现快速拉升才减持,但不多。

截止2022年三季度末,王新持有江特电机4618万股,持仓市值约9.06亿元(按2022年9月30日收盘价19.63元/股计算)。

江特电机股价下跌过程中,王新逐步加仓,其中2020年一季度加仓1300万股,期间股价加权成交价为3.3元,随后二季度再次暴跌,超50%,创1.25元/股的历史低价,该笔交易浮亏也一度超过50%。

而区域最低价时,加仓幅度反而比较小,即170万股,耗资300万元左右。

而当股价走出底部区域,加速上涨时,王新选择继续加仓,2020年四季度、2021年一季度分别加仓278万股、406万股。

从整个交易过程看,这位“牛散”在价格较低阶段买入的股票数量占其总仓位较低,反而是在加速下跌的前期和止跌上涨的阶段买入股票较多。

按每个季度期间加权成交均价估算王新在对应季度的买入价格,综合测算,在2021年二季度末,王新持有4410万股的总成本2亿元左右,平均4.54元/股。

(制表:注册制“买股之前搜一搜”的市值风云APP)

以19.63元/股的价格测算,截止2022年三季度末,王新在2018年四季度至2021年二季度买入的4410万股,浮盈超过6.6亿元,收益率高达350%。

可以说,王新在江特电机上的操作经历了从地狱到天堂。

江特电机2020年5月后止跌上涨主要是因为锂矿价格大涨,而前者拥有锂瓷石矿和两条锂云母制备碳酸锂产线。

这位“牛散”也曾遭到不少质疑,大手笔买入后,持仓周期超过5年,面对股价爆跌仍然继续加仓,这要是没有来自上市公司层面的信息,没多少人能拿得住。

风云君从人之常情角度,说句公道话吧:重仓暴跌5年,差点跌到退市,反反复复挣扎着加仓企图摊低成本解套,都没能如愿。所以,这到底是哪个鳖孙给的“内幕消息”?

活剥了他的皮再撒上胡椒孜然刷酱烤一天,都算是留全尸积了大德了。

风云君更觉得,这哥们是彻底被锤得躺平了,垂死梦中惊坐起,加点小仓碰运气,唉,都是泪啊~

代德明:押宝湖北宜化,浮盈一度达30亿

除了上涨和下跌,股票还有一种常见的走势:横盘。

跟单边下跌一样,长期横盘也非常考验投资者的心态。

押宝湖北宜化的代德明,经历了2年的横盘,从2018年四季度到2020年四季度。

受磷酸铁锂动力电池装机量爆发式增长带动,2021年开始磷矿产业链上公司股价出现不同程度的上涨,其中,湖北宜化的股价涨幅非常大,区间最大涨幅一度超过900%,由此,也造就了一位“牛散”近30亿元的浮盈。

2018年四季度现身上市公司前十大流通股股东名单的,还有湖北籍富豪代德明:其以3033万股成为湖北宜化第二大流通股股东。

与此同时,由代德明权出资52%的湖北恒信盈加投资合伙企业(有限合伙;下称恒信盈加)同步买入1203万股。

代德明与恒信盈加合计持股4418万股,成交均价2.96元/股,合计耗资1.3亿元,占总股本的4.92%,构成举牌。

随后,代德明、恒信盈加在2019年1月继续大手笔扫货。由于买买买太上头,在首次触及5%举牌线时,并未向上市公司披露,代德明因此受到交易所发出的监管函。

随后在1月份再次扫货4561万股,累计持股比例达10%,代德明、恒信盈加成为湖北宜化第二大股东。

代德明比王新幸运,首次买入后,股价并没有再次下跌。

2019年一季度,代德明、恒信盈加分别加仓1452万股、3109万股,二者持有湖北宜化的比例达10.01%,二次举牌。此次合计买入的4561万股,成交均价为3.30元/股,合计耗资1.5亿元。

从代德明的建仓时间看比较仓促,前后2个月时间,累计买入湖北宜化10%的股票。2019年2月1日至4月9日,湖北宜化股价上涨超60%,仅仅在第二次举牌的2个月时间,代德明的账面浮盈已经超过2亿元。

然而,湖北宜化股价短暂冲高会随即回落,从5.47元/股的高点一路下跌,最低点回到2.47元/股,前后4个月时间区间跌幅达53%。

代老板期间持股不动,浮盈2亿元变成浮亏6千万。

从2019年8月到2020年11月长达16个月的时间,湖北宜化的股价一直围绕着2.7元/股上下窄幅震荡。每天盯着K线上蹿下跳的老铁们非常清楚其中的煎熬。

然而,代德明的持仓一直不动。

直到2021年2月,湖北宜化股价从3.3元/股开始启动,到11月1日创下35元/股历史新高,区间涨幅超过900%。

代德明与恒信盈加合计持有的8978.65万股市值,一度飙升至31.4亿元,浮盈一度超过28.5亿元。

截止2022年三季度末,代德明与恒信盈加仍持有湖北宜化的股票,未做减持,持仓市值约14.2亿元(按2022年9月30日15.85元/股收盘价计算),而账面浮盈在11.4亿元左右。

公开信息显示,代德明为恒信汽车集团股份有限公司(以下简称恒信汽车)实控人,并担任董事长职务。

恒信汽车是国内大型汽车经销集团,经营区域以湖北、湖南、江西、安徽等省份为主,覆盖全国60余个城市,经销奔驰、宝马、奥迪、一汽大众、通用汽车等国内外汽车品牌30多个。

需要特别指出的是,在湖北宜化上赚了大钱的还有湖北永阳投资管理有限公司(以下简称“永阳投资”)、伍文彬。

永阳投资以1451万股(买入成本在3.2元/股左右)出现在湖北宜化的2019年一季度前十大流通股股东列表中,并一直锁仓至2021年二季度末,在2021年三季度退出前十大流通股股东列表,大概率是清仓出局。

按22.58元/股的成交均价计算,永阳投资获利近3亿元。

2020年二季度,伍文彬以4276万股,占总股本的4.76%,位列湖北宜化前十大流通股股东的第四位。按当期2.62元/股成交均价测算,伍文彬买入成本1.12亿元左右。

在2020年四季度,伍文彬加仓254万股,持股数达4482万股,总成本在1.2亿元左右。

次年一季度,伍文彬先加仓3.6万股,持股数来到4485万股,占总股本的5%,也构成举牌;同年二季度伍文彬减持3.4万股,持股比例再次将至4.99%,丢弃大股东身份。

比较诡异的是,伍文彬的两次操作,均没有看到相关的举牌公告和大股东减持预告。

截止2022年三季度末,伍文彬4484万股,对应总市值约7.1亿元(按2022年9月30日15.85元/股收盘价计算)。据此测算,其浮盈近6亿元,投资回报率高达500%。

公开信息显示,“伍文彬”在二级市场中比较活跃,2016年以来主要是押宝绩差股堵重组或业绩反转,曾先后金刚光伏、探路者、达威股份、海利尔、精功科技、雪莱特、太龙股份、双环科技、珠海中富、高乐股份、哈药股份、云天化等多只个股,持仓市值最高时超过15亿元。

目前赚得最多的就是湖北宜化。

费占军:精准潜伏赚到嗨

融捷股份作为曾经的热门股、大牛股,有不少牛散曾重仓其中,有人提前撤退,也有人精准卡位。

2020年三季度,费占军以445万股、耗资约7600万元,首次进入融捷股份的前十大流通股股东列表上,排第三。

同时,费占军控股的新天科技也出现在融捷股份的十大流通股股东列表上,排第十。

融捷股份股价从2020年10月20日18.5元起涨,到2021年1月26日最高涨至56.2元/股,区间涨幅一度超过200%。

股价大涨2倍后,费占军并没有选择及时兑现利润,而是继续加仓,2021年一季度加仓115万股,耗资约5400万元,持仓合计572万股。

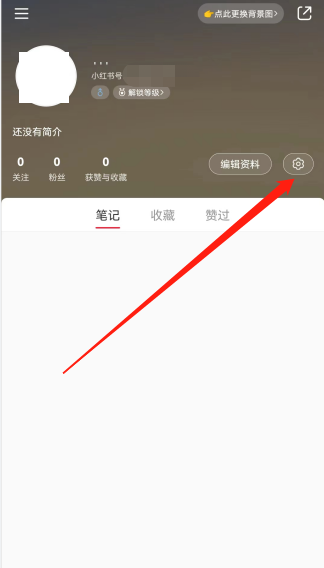

费占军在2021年累计增持139万股,累计耗资在9600万元左右。测算费占军的持仓成本在1.7亿元左右,而其在2022年二、三季度抛售51万股至少套现6700万元,换言之,目前其手上的550万股的持仓成本仅1亿元,均价不到20元/股。

按2022年9月30日收盘价测算,费占军手上股票市值在7.3亿元左右,账面浮盈超过6.3亿元。

(备注:期间成交均价为加权成交均价,制表:注册制“买股之前搜一搜”的市值风云APP))

公开信息显示,费占军与其兄弟费战波系上市公司新天科技的实控人,而费占军自2017年以来多次在二级市场上买卖股票,先后交易了派林生物、卫光生物、金盾股份、东港股份、仲景食品、华钰矿业、英可瑞、众信旅游等,持仓时间有长有短,基本都是获利出局。

融捷股份上,赚了钱的还有朱启明,其是在2019年二季度首次进入前十大流通股股东列表,以189万股排十位;随后小幅加仓至200万股,直到2021年二季度才获利了结。

朱启明前后买入融捷股份的成本在5千万左右,而清仓出局套现在1.2亿元以上,获利超过7千万元。持仓2年时间获得140%的投资回报率,算比较高。

吾股大数据追踪发现,朱启明在二级市场活跃度不高,其曾在2016年重仓北大荒,持仓市值一度5600万元,并在次年一季度退出,但获利并不多。

王暨钟:专做热门股 买入就大涨

与前面的持仓时间较长相比,王暨钟的持股时间非常短,基本都是一个季度左右——并且股价都在其持股当期或下一季度出现明显大涨。

2019年以来,王暨钟基本形成稳定打法,即:一个季度买入1-3只个股,并出现在对应个股的前十大流通股股东列表中,随即在下一季退出。

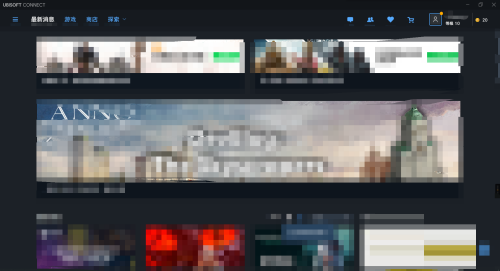

风云君印象非常深刻的是,京粮控股、农发种业、金健米业是2020年3月至5月的热门股,在一季度或二季度都出现巨大涨幅,王暨钟均在出现在它们2020年一季度前十大流通股股东列表中。

(制表:注册制“买股之前搜一搜”的市值风云APP)

回顾王暨钟所参与的个股,基本都是当期或下一季度涨幅较大的热门股。

2021年一季度,王暨钟以609万股位列天齐锂业的第九位,持仓市值超过2.3亿元。而天齐锂业的股价从2021年4月15日再次启动,随后一个季度股价涨幅70%。

在天齐锂业上收获可观利润后,2021年二季度,王暨钟转载金晶科技,买入1340万股,持仓市值约1.25亿元。金晶科技当期涨幅以及下一季度涨幅都比较大。

如果说金晶科技总市值比较小,容易控盘,那么,王暨钟在2021年三季度买入上海电力1987万股,持仓市值约2.5亿元,显示出其对市场大热点的把握非常强。

上海电力在2021年三季度、四季度出现了两次大幅上涨,且每轮的涨幅都超过80%。

2022年一季度,房地产、建筑等板块出现一轮强势上涨,非常巧,信达地产、光大嘉宝、宏润建设等当期热门股,王暨钟再次出现在它们的前十大流通股股东列表上。

回顾这么多案例,风云君自然产生怀疑:王暨钟的精准狙击,绝非巧合。

就在今年三季度,南天信息在9月29日至10月18日的9个交易日里,出现7个涨停,区间涨幅超过100%。而就在这之前的三季度末,王暨钟持有南天信息328万股,位列十大流通股股东的第五位。

王暨钟的这种玩法,如果能持续下去不被稽查,说明其一定有着非常“独到”的建仓方式,至少不是快速大比例买入再极速倒出兑现模式。

牛散三人行

前面的4个股事说的都是单兵作战,接下来的这则股事,则是协同作战。

任晗熙、任向敏、田亚三个账户,经常以共同或两两组队的方式,出现在某一股的前十大流通股股东列表中。

三人账户共同出现在晶澳科技(2020年四季度)、晶科能源(2022年一季度至三季度)、泽璟制药(2020年一季度至二季度)前十大流通股股东列表;

任晗熙与田亚共同现身金博股份(2020年四季度)、石英股份(2022年三季度)流通股股东列表;

任晗熙与任向敏共同出现在移远通信(2020三季报)的前十大流通股股东列表;

田亚与任向敏共同出现在明冠新材(2022年二季度)的前十大流通股股东列表。

(制表:注册制“买股之前搜一搜”的市值风云APP)

任晗熙等三人的账户买入的部分个股,实际并没有赚到多少钱。从建仓到清仓,股价几乎没变化,动辄上亿元的资金却成了打酱油。

公开信息显示,任晗熙、田亚、任向敏三人与因内幕交易在2017年被证监会处罚的任向东有着直接关系:任向东曾是海润光伏第二大股东,这也很好解释为什么任晗熙等三人花十多亿重金杀入光伏行业。

01晶澳科技:追在了阶段高位

2020年四季度,任晗熙、田亚、任向敏分别为晶澳科技前十大流通股股东的第五、八、九位,合计持股1410万股。

按2020年12月31日收盘价28.94元/股(除权后)测算,持仓市值约4.1亿元。

从三人在晶澳科技上的持仓看,买在了阶段高点,但持仓时间非常短,又错过了随后的大涨,一来一去,光打酱油看戏了,完美错过2021年5月至11月区间250%的涨幅。

这个事情再次告诉我们,有些牛散的操作,不就是标准的“追涨杀跌”吗?

说句不客气的话,市值风云APP的用户人均都有几亿资产,操作绝对不比任晗熙等人差。

这三个账户持有晶澳科技均是1个季度,2021年一季度全部退出前十大流通股股东列表。无法判断三个账户是否在晶澳科技上的盈利情况。

02晶科能源:为数不多赚大钱的股票

2022年一季度,任晗熙、田亚、任向敏三个账户再次共同出现在晶科能源前十大流通股股东列表上,分别为第一、二、五位,合计持有9832万股。按2022年3月31日收盘价12.24元/股测算,持仓市值合计12亿元。

2022年二季度,任晗熙加仓294万股,田亚、任向敏持仓变动不大;合计持仓1.01亿股,持仓市值约15.1亿元。

2022年三季度,任晗熙、田亚、任向敏三个账户全减持,合计抛售2846万股,持股数降至7280万股,持仓市值约12亿元。

根据股价走势测算,任晗熙、田亚、任向敏三个账户前后建仓成本应该在12.4亿元左右,截止三季度末,持仓市值约12亿元,加上抛售2846万股套现的4.7亿元,这三个账户在晶科能源上的浮盈应该超4亿元,持仓均价已降到10.2元左右。

03移远通信:持股整两年赚2亿元

移远通信是任晗熙账户自2016年以来持仓时间最长的个股,但投资回报率却表现得一般。

2020年三季度,任晗熙、任向敏同时现身移远通信的前十大流通股股东列表,合计持仓352万股,持仓市值约4.1亿元。

2020年四季度,任向敏退出前十大流通股股东列表,任晗熙持仓降至165万股,持仓市值约1.8亿元。

2021年一季度,任晗熙账户加仓135万股,至300万股。

随后几个季度持仓有增有减,见下表:

(制表:注册制“买股之前搜一搜”的市值风云APP)

整体测算,任晗熙持仓移远通信整整两年时间,在该股上的盈利应该超2亿元。

本文5个牛散故事,有人赚快钱,有人赚慢钱,长期看,穿越市场牛熊、存活下来的大部分投资者,都是对上市公司真实价值有清晰认知的人。

这些人还有一个共同特征:每个人都安装了一个市值风云App。

免责声明: 本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究